Basit Usulde Vergi Mükellefi Ne Demek, Şartları Nelerdir ?

Gelir vergisi mükellefi olanlar temelde iki türe ayrıldıkları için basit usulde vergi mükellefi ne demek sorusunun yanıtını merak etmektedirler. Basit usulde vergiye tabii olanlar için vergi ödeme konusunda belirli haklar tanınmaktadır.

Basit Usulde Vergilendirme Nedir?

Basit usulde vergilendirme tanımı itibariyle gelir vergisi mükelleflerinin dahil oldukları bir vergi sınıflandırılmasıdır. Bilindiği gibi gelir vergisi mükellefleri gerecek usulde gelir vergisine dahil olanlar ve basit usulde gelir vergisine dahil olanlar olmak üzere ikiye ayrılmaktadırlar. Basit usulde vergilendirme pek çok açıdan avantaj sağlamaktadır. Tanımı itibariyle ise bir hesap döneminin içinde elde edilmiş olan gelir ve giderler ile satılan malların alış bedeli arasında oluşan müspet fark için uygulanan vergilendirmeye denilmektedir. Gerçek usulde vergiye dahil olan mükellefler için gelir vergisi, stopaj vergisi ve KDV gibi pek çok vergi ödemek zorunluluğu bulunurken basit usule dahil olan mükelleflerden sadece basit usulde ticari kazançların vergisi ödenmesi gerekmektedir. İki usulde de ödenecek olan vergi tutarı elde edilen kazanç kapsamına göre belirlenmektedir.

Söz konusu olan basit usulde vergilendirme için 1998 yılında çıkarılmış olan 4369 sayılı kanun kapsamında götürü usulde vergilendirme kaldırılmış ve yerine basit usulde vergilendirme uygulanmaya başlanmıştır.

Basit Usulde İstisnalar Nedir?

Özellikle gerçek usule dahil olan mükellefler için KDV yani katma değer vergisi önemli bir gider kalemi oluşturmaktadır. Ancak basit usulde vergilendirme KDV için istisna uygulanmaktadır. Başka bir deyişle basit usulde vergilendirmeye dahil olan mükellefler mal ve hizmet teslimlerinden katma değer vergisi alınmamaktadır. Düzenleme dahilinde basit usulde vergilendirmeye dahil olan mükellefler mal teslimlerinde ya da hizmetlerini yaparken KDV hesaplamamakta ve bunlardan kaynaklı olarak mal ve hizmet alan mükellefler de KDV indirimi yapmamaktadırlar. Gerçek usulde vergiye dahil olanlardan mal ya da hizmet satın alan basit usulde vergi mükellefleri de ödemiş oldukları KDV’yi gider ya da maliyet olarak gösterebilmektedirler.

Basit Usulde Vergiye Nasıl Dahil Olunur?

Basit usulde vergiye dahil olmak için belirli şartlar gerekmektedir. Basit usulde vergilendirme şartları şu şekilde belirlenmiştir;

- Kendi işinde çalışmak ya da bulunmak, bu kapsamda işinde yardımcı işçi ya da çırak kullanmak veya yolculuk, hastalık, ihtiyarlık, tutukluluk, askerlik gibi hallerde geçici işçi de kullanmak mümkündür ancak bu hallerin dışında kişinin bizzat işlerini kendisinin yapması gerekmektedir, kişinin ölümünde ise eşinin ya da çocuğunun işin başında olması da yine aynı kapsamda değerlendirilir,

- İşyeri mülkiyeti kişiye ait ise bu durumda emsal kira bedeli, işyeri kira ise bu durumda yıllık kira bedeli toplam tutarı büyükşehir belediye sınırları içinde 11 bin TL’yi, diğer yerlerde ise 7 bin TL’yi aşmamalıdır, bu tutarlar her yıl güncellendiği için kira tutarlarının yıllık olarak ne kadar olduğu ilgili yıl temel alınarak kontrol edilmelidir,

- Ticari, mesleki ya da zirai faaliyetler yüzünden gerçek usulde gelir vergisine dahil olmamak gerekmektedir.

- Satın alınmış olan malların olduğu gibi ya da işlenmesi sonrasında satanların yıllık alım tutarlarında 140 bin TL’yi ya da yıllık satış tutarlarının 220 bin TL’yi aşmaması gereklidir.

- Belirtilmiş olan iş tanımlarının dışında işler ile uğraşanların bir yıl içinde elde etmiş oldukları gayri safi iş hasılatının 70 bin TL’yi aşmaması gerekir.

- Kâr hadleri benzerlerine göre düşük olan emtia için özel istisnalar uygulanmaktadır. Bu kapsamda piyango bileti, akaryakıt, şeker ve bunlardan kaynaklı olarak kâr hadleri emsallerine göre nazaran bariz şekilde düşük olarak tespit edilecek olan emtia için bakanlıkların görüşü alınması dahilinde Hazine ve Maliye Bakanlığı'nın alım satım hadleri uygulanmaktadır. Bu kapsamda anılan maddelerin ticaretini yapacak olan mükelleflerin de basit usulden yararlanmaları için alış, satış ya da hasılatlarının belirlenmiş olan tutarları aşmaması gerekiyor.

Bu koşulları sağlayanlar basit usulde vergilendirme kapsamına dahil edileceklerdir.

Basit Usulde Vergilendirmeden Kimler Yararlanamaz?

Basit usulde vergilendirmeden herkes yararlanamamaktadır. Basit usulde vergilendirmeden yararlanamayacaklar şu şekilde sıralanabilir;

- Kolektif şirket ortaklığı ile komandit şirketlerin ortakları,

- Ödünç para verme işleri uğraşanlar,

- Kuyumcular ve kıymetli maden – mücevher alım satımı yapanlar,

- İnşaat ve onarma işi yapanlar,

- Sigorta firmaları,

- Her türlü ilan ve reklam işleriyle uğraşanlar ya da bu işlere aracılık yapanlar,

- Gayrimenkul işi yapanlar,

- Gemi alım satımı yapanlar,

- Aracılık işi yapanlar,

- Her türlü maden işletmesi, taş ve kireç ocakları, kum ve çakıl istihsal yerleri, tuğla ve kiremit işletmeleri,

- Şehirlerarası olacak şekilde yük ve yolcu taşımacılığı yapanlar basit usulde vergilendirmeye dahil olmazlar.

Ancak bu hallerin dışında ilgili gelirleri basit usulde vergilendirme gelirini aşanlar da yine gerçek usulde vergilendirmeye dahil olmalıdırlar.

Basit Usulde Kazanç Nasıl Tespit Edilir?

Basit usulde kazanç tespiti yapmak için bir hesap dönemi içinde elde edilen hasılat ve giderler ve satılan malların alış bedelleri arasındaki müspet farkın hesaplanmasına dayanmaktadır. Bu söz konusu fark, faaliyetlerine ilgili olarak alınması ve verilmesi zorunlu tutulmuş olan alış, giderler ve hasılatlara yönelik olarak belgelerde yazılı olan tutarlara göre hesaplanmaktadır.

Kazancını bu şekilde tespit eden kimseler için hesap döneminin sonunda emtia mevcuduna karşılık gelen hasılat, hesap dönemi başında emtia mevcudunun değeri tutarınca giderlere eklenmektedir. Fakat kullanılmakta olan sabit kıymetler gider olarak yazılmamalıdır. Bunun üzerinden de amortisman hesaplaması yapılmaz. Kazancını basit usulde tespit eden mükelleflerin bu kapsamda defter tutma zorunlulukları da yoktur.

Basit Usulde Vergi Beyannamesi Hangi Tarihte Verilir?

Basit usulde vergi beyannamesi tarihi için ilgili yılın vergi usul kanun genel tebliği tarihleri temel alınmalıdır. Her yıl değişkenlik gösterdiği için bu tarihlerin öğrenilmesi için Vergi Dairesi internet sitesinin ziyaret edilmesi gerekmektedir. Genelde ise Şubat ayının başından Mart ayının başına kadar olan süreç içerisinde basit usulde geliri tespit edilmiş olan mükellefler beyannamelerini elektronik ortamdan göndermektedirler.

Basit Usulde Verginin Avantajları Neler?

Basit usulde vergilendirme avantajları bakımından büyük fırsatlar yaratmaktadır. Bu kapsamda basit usulde vergi avantajları şu şekilde sıralanabilmektedir;

- Basit usulde vergilendirmeye tabii olanlar gerçek usulde vergilendirilen mükelleflere göre çeşitli haklara sahip olup bunlar ilgili kanunlar kapsamında koruma altındadır.

- Bu mükellefler defter tutmazlar, geçici vergi beyannamesi vermezler ve geçici vergi ödemezler.

- Vergi tevkifatı yapmazlar ve muhtasar ve prim hizmet beyannamesi de vermezler.

- Teslim ve hizmetleri KDV’den ayrı tutulmaktadır, bu bakımdan KDV beyannamesi de vermezler.

- Ticari kazançlarına yıllık olarak 11 bin TL oranında kazanç indirimi uygulanmaktadır.

- Ticari kazançlarının tespit edilmesinde amortismana dahil iktisadi kıymet alışları ve satışları da dikkate alınmaz.

- Genç girişimci statüsü taşıyanlar için 75 bin TL’lik kazanç istisnası sunulmaktadır.

- Engelli indiriminden yararlanabilirler.

- Vergi levhası bulundurma zorunlulukları yoktur, internet üzerinden vergiye sahip olabilirler.

- Vergiye uyumlu mükellefler ile sunulan yüzde beş oranındaki vergi indiriminden de yararlanabilirler.

Bu açılardan basit usulde vergilendirmeye dahil olmak büyük yararlar sunmaktadır. Ancak basit usulde vergi mükellefi olmak için gereken şartların sağlanması ve vergilendirme kapsamında olan iş kollarının bizzat vergi mükellefi tarafından istisnai hallerin dışında, yapılması gerekmektedir.

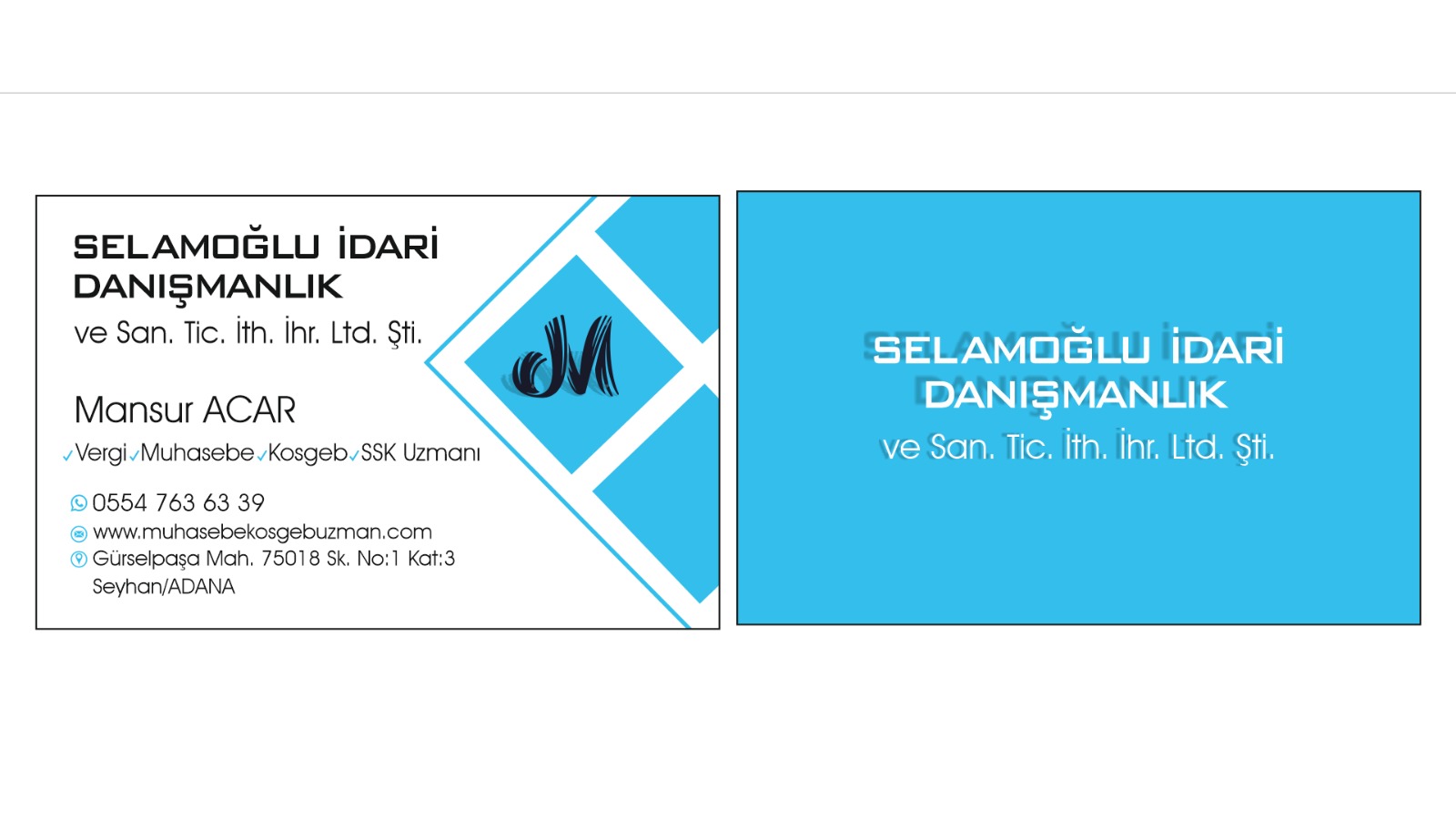

MUHASEBE VERGİ KOSGEB UZMANI ''MANSUR ACAR'' ile çalışarak

takipte ve ödemede çok daha fazla kolaylık elde edebilirsiniz.

İLETİŞİM İÇİN İRTİBAT NO: 0554 763 63 39